当地时间10月31日,苹果(AAPL)公布了截至9月28日的2024年第四财季业绩,该季度营收为949.3亿美元,同比增长6%,净利润为147.36亿美元,同比下降36%。

据悉,净利润下滑主要是缘于一笔102亿美元的一次性所得税费用带来的影响,这是苹果此前被欧盟要求补缴的税款。

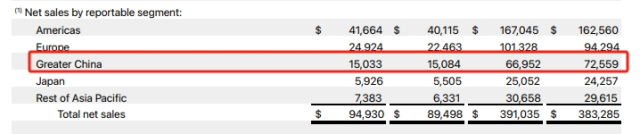

按地区划分,大中华区仍然是苹果唯一一个营收同比下滑的市场,本财季营收为150.33亿美元,不及分析师预期的158亿美元,但下滑幅度收窄。

为进一步提振销量,当前苹果也参与了国内电商的“双11”大促,这也是iPhone 16系列新机发布以来官方渠道的首次降价。不过,国内电商大促带动的销量未能在此次财报中直接体现。

展望未来,在财报电话会上,苹果公司预计2025财年第一财季的营收将可实现“低到中位的个位数”增长。

10月30日至11月1日,苹果美股已连续三个交易日下跌,累计下跌4.6%。

iPhone营收同比增长5.5%

苹果智能已上线

具体到业务板块来看,iPhone仍然是苹果公司当之无愧的营收担当。2024年第四财季,苹果来自iPhone的营收为462.22亿美元,同比增长5.5%,超出分析师预期。

调研机构Counterpoint日前发布的数据显示:今年第三季度全球智能手机销量同比增长2%;厂商方面,三星和苹果在该季度销量同比持平,苹果在9月成为销量第一的品牌,这得益于iPhone 16的提前发布。

Canalys数据则显示,今年第三季度三星以微弱优势力压苹果,占据市场第一的宝座,而苹果市场份额达18%,位居第二。

Canalys分析师Runar Bjørhovde强调:“今年第三季度,苹果出货量达历年以来同期最高水平,其从未如此接近全球出货量第一的宝座。尽管首发反响一般,但随着Apple Intelligence扩展到新市场,以及支持更多语言的情况下,预计iPhone 16将帮助苹果在2024年继续保持强劲增长,并将其发展势头延续到2025年上半年。”

图片来源:每经记者 张建 摄(资料图)

本周早些时候,人们期待的苹果智能(Apple Intelligence)终于到来。10月28日,苹果发布了iOS 18.1、iPadOS 18.1、MacOS 15.1 Sequoia,这一系列新操作系统都支持了Apple Intelligence并上线了一系列AI新功能。

其中,在iOS 18.1中,Apple Intelligence的功能主要体现在写作、Siri助手、照片、通知等领域,更新侧重于提升用户的日常交互、效率管理,同时确保隐私安全。举例来看,在交互方式上,Siri支持了语音和打字输入,Siri在用户输入后会自动给出一些建议,并且这些建议会根据用户输入的内容实时改变。与此同时,用户在使用Siri和一系列应用期间,也可以要求系统调用ChatGPT来进行回应。另外,在邮件和消息App中,Apple Intelligence还可以识别文字内容,然后生成智能回复等。

不过,苹果首先在美国地区的英文版中推出该功能,并计划在未来几个月扩展至更多语言和地区。然而,截至目前苹果尚未宣布中国的人工智能合作伙伴,因此Apple Intelligence在中国市场的上线仍需等待。

“随着苹果智能的推出,我们正在开启iPhone的新时代。iPhone 15的销量强于上年同期的iPhone 14,而iPhone 16比iPhone 15还要强。”苹果公司CEO蒂姆·库克在财报会上说。

就在上月,库克年内第二次到访中国。他在社交平台上详细分享了此次访问的点滴,并借机宣传了Apple的多款产品,展现了苹果对中国市场的重视。在新浪公司,被问到Apple Intelligence何时登陆中国市场,库克回应称,“我们正在努力推进,这背后有一个非常具体的监管流程,我们需要走完这个流程,也希望尽快将它带给中国消费者”。

不过,Apple Intelligence上线后是否能带动iPhone 16系列增长仍需进一步观察。天风国际知名分析师郭明錤近日在社交平台上表示,2024年第四季度至2025年上半年,iPhone 16(系列)共砍单约1000万部。受此影响,今年下半年iPhone 16(系列)生产量降至约8400万部(先前约8800万部)。部分市场参与者乐观地期待Apple Intelligence能在短期内戏剧性地推升iPhone出货量,但苹果在此时砍单,可能意味着至少短期内此乐观预期实现机会不大。

郭明錤还称:“我相信苹果是最有机会在装置端(终端)AI取得成功的品牌,也正向看待长期趋势下,Apple Inteligence有望成为受欢迎的收费服务。但iPhone出货量的显著增长,可能还需要更多硬件的创新搭配才能实现。”

iPhone之外的其他硬件方面,第四财季,Mac的收入达77.44亿美元,同比增长1.7%;iPad的收入为69.50亿美元,同比增长7.9%;可穿戴设备、家居与配件的收入为90.42亿美元,同比下降3%;而服务的营收为249.72亿美元,同比增长11.9%。值得关注的是,近年来,服务业是苹果业绩的一大亮点。本季度,苹果软件服务毛利率为74%,继续保持在高位,也是公司业绩的稳定器。

大中华区下滑幅度收窄

具体到地区来看,苹果第四财季的营收,除大中华区外,其他区域市场均同比增长。

其中,来自大中华区的营收为150.3亿美元,同比下滑0.34%,并低于分析师的预期。Canalys数据显示,今年第三季度,苹果中国市场出货量同比下降6%。

值得注意的是,此次并非大中华区首次成为苹果唯一下滑的市场。2024年第三财季,大中华区同比下滑6.5%,而其他区域市场均同比增长。

记者注意到,2024年第一、第二财季,苹果大中华区分别同比下滑13%和8.1%,从第四财季的下降幅度来看,已经较年初明显收窄,下一季度是否将出现转折性变化还需进一步关注。

大中华区之外,苹果最大市场美洲地区第四财季收入为416.7亿美元,同比增长3.86%;第二大市场欧洲的收入为249.24亿美元,同比增长10.96%;日本收入为59.26亿美元,同比增长7.65%;其他亚太地区收入为73.84亿美元,同比增长16.62%。

纵观整个2024财年,苹果公司实现营收3910.35亿美元,与2023财年的3832.85亿美元相比增长2%;净利润为937.36亿美元,相比2023财年的969.95亿美元有所下降。

编辑 张克 审读 郭建华 二审 关越 三审 詹婉容