时至年末,格林基金权益投资部王毕功12月4日接受记者采访时表示,今年A股整体上受到国内经济复苏缓慢影响,情绪较差,投资者信心明显不足。但从局部看,受益于全球范围的创新突破,A股也不乏一些主题性投资机会。展望2024年,轻舟已过万重山,A股权益布局正当时。

回顾2023年市场,王毕功总结说,今年中美经济预期差大;政府密集出台政策,涉及消费、房地产、核心产业、就业、活跃资本市场、促进民营经济等领域,特别是针对房地产和地方政府债务风险密集出台了一系列措施。这些政策对经济起到了很好的托底作用,高质量发展下的战略性新兴产业也在扎实推进,但是给市场的体感是政策效果不显著。另一方面,ChatGPT横空出世,引发了市场对AI技术爆发时代的讨论,A股市场上,算力(服务器、光模块、芯片等)、大模型、AI应用这个闭环成为了今年最大的主题。

展望2024年,王毕功认为,政策效果仍然是加快经济复苏、提振市场信心最核心的变量,特别是在激发市场主体活力和稳定房地产销售和投资方面。如果看权益类资产的机会,可以更加乐观。

具体而言,第一,经济体感会好于2023年。一方面宏观经济有望进一步恢复,而保持必要的增长也是高质量发展来的必要条件。从周期性因素看,库存周期和资产负债表修复已经开始筑底上行,出口和房地产投资压力有所减缓,A股上市公司业绩在三季度筑底,2024年边际改善是大概率事件。另一方面2023年已经显现的新动能还难以撬动庞大的存量经济,但随着高质量发展的持续推进,逐步会带来体感上的边际改善,房地产的风险虽然尚未出清,但房企债务问题正在得到积极解决。地产行业逐步企稳后,作为中国经济新基石的现代化产业体系对经济体感的影响会更大。

第二,中美关系2024年有望趋缓。中美两国元首时隔一年重新会晤,并达成了一些共识,取得了阶段性成果,A股暂时少了一份担忧。

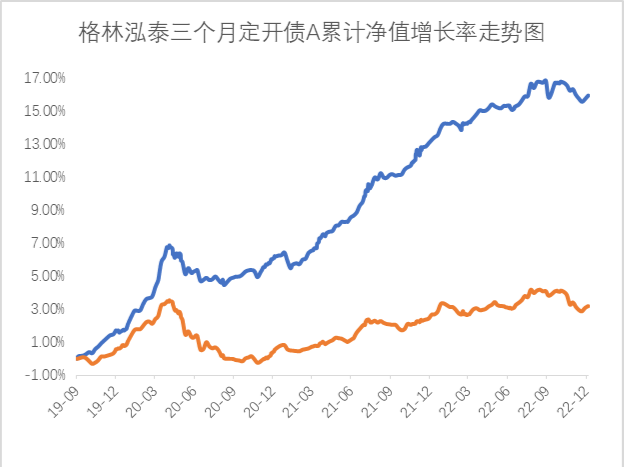

第三,A股目前的估值处在相对低位。市场经过长时间的调整,估值已处于历史较低水平,虽然不能作为反弹或者反转的充分理由,但向下空间也有限。叠加美债收益率逐步见顶,明年中期降息概率较大,A股整体风险偏好有望抬升。

王毕功提出,2024年可以从以下三个思路布局。第一,2024年基本面迎来反转的行业会增多,特别是一些供给侧在政策和市场化的双重作用下有所优化,如半导体、医药、互联网等。第二,很多优秀的上市公司在过去几年抓住了行业趋势,不仅通过有效的经营管理能力实现了更高的盈利质量,还能逆势出海,真正实现了穿越周期。它们就是中国未来的核心资产,当市场回暖后,会对这些公司给予估值的奖励。第三,明年美国虽然降息概率较大,但美债收益率可能还会维持在较高水平,现金流充足、持续高分红的高股息资产值得继续配置。

长期视角:坚定做多中国

中长期看,我们十分坚定地看好中国经济。中国不仅拥有完整的产业体系、丰富的人力资源、便利的基础设施、强大的国内市场和庞大的市场主体,更重要的是中华民族勤劳勇敢的特质在全球范围内是独一无二的。此外,虽然近几年消费不容乐观,但我们并不认同“消费降级”的说法。消费降级的本意,是消费者从主观意愿上为了追求便宜的价格,不惜牺牲产品或服务质量,但中国居民对美好生活的向往始终没有改变。比如说我们看到三四十万的国产电动车今年卖的很好,因为同样的配置去买进口车可能要2~3倍的价格,这种用高的价格买更好的产品的行为,并不属于消费降级,而是追求性价比。

投资上,我们认为还是要把握住两条基本的投资原则。第一是在行业选择上,正如2008年-2018年地产链是最大的β一样,大方向要选择符合未来十年中国经济发展趋势的行业或者主线,如人工智能对各行各业的渗透和革新、自主可控趋势下的高端制造、产品力和品牌力驱动的消费升级等,它们大概率会是未来的长期β。第二是在标的选择上,建议以动态ROIC和FCFF作为择股的底层逻辑,长期视角下,基于这两个指标带来的选股胜率可以得到显著提升。

编辑 秦天 审读 吴剑林 二审 党毅浩 三审 甘霖