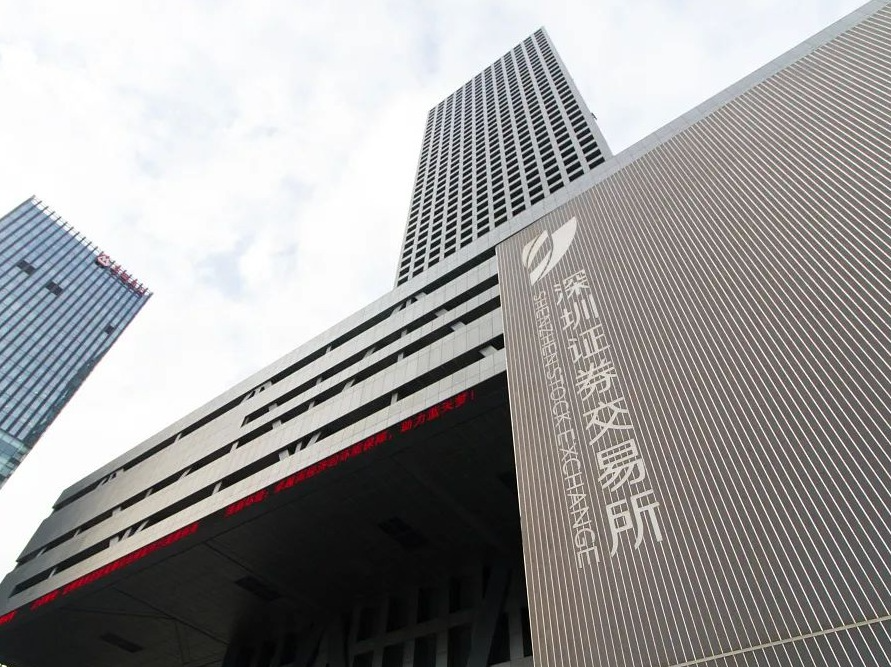

为方便发行人与主承销商做好创业板首次公开发行股票发行与上市工作,推动创业板股票发行与承销业务顺利开展,7月3日,深交所制定并发布了《深圳证券交易所创业板首次公开发行股票发行与上市指南》(以下简称《指南》)。

据悉,《指南》对于企业发行上市前的准备工作,发行上市工作的具体流程,以及企业股票发行所需准备的申请文件等方面进行了具体说明。

《指南》显示,发行人首次公开发行股票经创业板上市委员会审议通过后,如有重大疑难事项或规则理解适用方面有重大问题的,可与深交所预沟通。首次公开发行股票并在创业板上市的发行人,经中国证监会注册后,可以在注册有效期内自主选择发行时点,启动发行前主承销商需通过保荐业务专区报备发行与承销方案。

深交所在收到发行与承销方案后5个工作日内无异议的,发行人和主承销商可以正式启动发行。启动发行后,主承销商需将发行上市阶段的信息披露文件、发行申请文件、上市申请文件等有关发行上市的材料通过保荐业务专区向深交所提交。

证券简称及证券代码申请安排方面,具体发行时间表确定后,发行人及主承销商可以通过保荐业务专区申请证券简称及证券代码,申请时间应不晚于披露招股意向书(或招股说明书)前一工作日。

“证券简称应当来源于公司全称,中文证券简称长度原则上不得超过4个汉字(8个字节),英文证券简称长度原则上不得超过20个英文字符。证券简称不得与其他上市公司 及新三板挂牌公司的证券简称相同,不得仅以行业通用名称作为证券简称。”《指南》指出。

《指南》同时指出,保荐机构和保荐代表人应当关注在发行人股票取得注册至上市期间发生的可能对投资者投资决策产生重大影响的事项,并及时告知深交所。申请文件的安排方面,保荐机构应通过保荐业务专区向深交所报送发行上市过程中所需文件,其中签字盖章页应以扫描方式制作成电子文件的一部分一并报送。

编辑 董雯静