北京时间9月18日凌晨2点,美联储宣布,降息25个基点,将联邦基金利率从4.25%—4.50%降至4.00%—4.25%。这是美联储2025年以来首次降息,也是继2024年三次降息后再次降息。

消息公布后,美元指数下跌,一度跌幅为0.13%,至96.48,创出2025年以来新低,随后大幅拉升,由跌转涨。

离岸人民币兑美元升破7.09,最高报7.0845,为去年11月以来首次。现货黄金快速拉升,再次升破3700美元/盎司。

纽约股市三大股指收盘涨跌互现。道琼斯工业平均指数收涨260.42点,涨幅0.57%;标准普尔500种股票指数收跌0.1%;纳斯达克综合指数收跌0.33%。现货黄金快速拉升,再次升破3700美元/盎司。

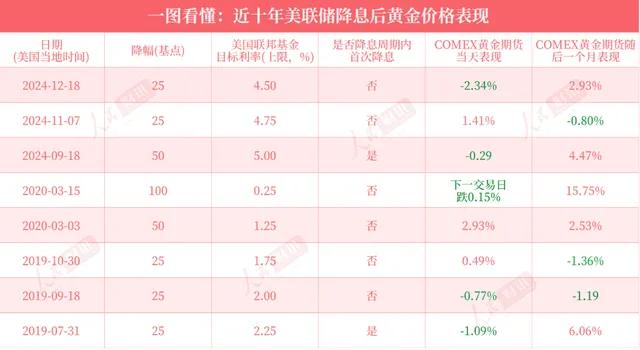

来源:Wind

美国大型科技股涨跌互现,万得美国科技七巨头指数下跌0.66%。个股方面,英伟达跌超2%,亚马逊跌超1%,谷歌跌0.65%,脸书跌0.42%,特斯拉涨逾1%,苹果涨0.35%,微软涨0.19%。

美国运通、卡特彼勒涨超2%,VISA、宝洁公司、赛富时、可口可乐、高盛集团涨超1%,家得宝跌超1%,3M公司、耐克、波音小幅下跌。

热门中概股集体走强,纳斯达克中国金龙指数大涨2.85%,百度暴涨超11%,万国数据大涨超7%,蔚来汽车涨超6%,拼多多涨超4%,腾讯音乐涨超3%,阿里巴巴、理想汽车、哔哩哔哩、新东方涨超2%。

美联储降息,意味着什么?

据分析,美联储降息,意味着市场上的货币供应量增加,此外,降低个人和企业的贷款利率(如房贷、企业贷款),鼓励消费和投资,从而提振经济增长。

因此,对于股市来说,降息有助于提升市场的流动性和风险偏好,从而对股市产生正面影响。

降息削弱美元汇率,通常提振以美元计价的黄金、原油等商品价格。

此外,美元走弱缓解新兴市场债务压力,并吸引国际资本流入其股市、债市。

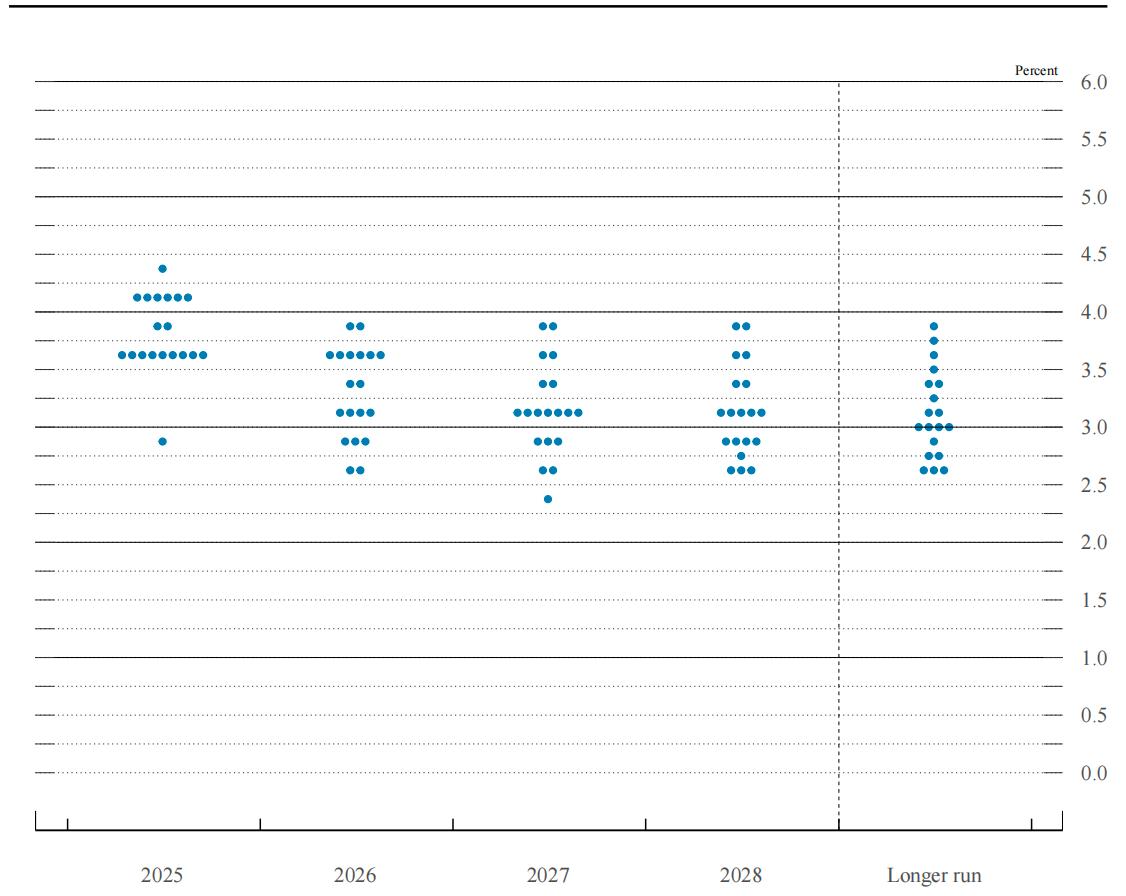

美联储点阵图暗示年内或再降息2次

美联储预测显示,到年底将再降息50个基点,未来两年每年再降息25个基点。美媒报道称,近几周股市因预期美联储会降息而有所反弹,但结果仍不足以引发股市大幅波动。

点阵图显示,美联储将对年内降息次数的预测由2次上调为了3次,除本次降息外,预计年内还有2次降息;对2025年联邦基金利率的中值预测由3.9%下调至3.6%,对2026年联邦基金利率的中值预测则由3.6%下调至3.4%。长期中性利率预期值维持在3%。有6人支持将2025年联邦基金利率的目标区间维持在当前的4%-4.25%区间,9人支持年内再降息50个基点至3.5%-3.75%,1人支持年内再降息125个基点。

中金公司研报表示,美联储9月降息25个基点,符合市场预期。美联储较好回应了市场的关切,但也保持了克制。此前期待的降息50个基点并未出现,决策者对于下一步降息存在较大分歧。往前看,由于就业数据过于疲软,预计美联储或将于10月再次降息,但在这之后,通胀升温将使降息门槛越来越高,货币宽松空间也将受限。

美联储降息将如何影响中国资产?

前海开源基金首席经济学家杨德龙预计,美联储降息可能引发全球央行降息潮。虽然中国基准利率已处于较低水平,央行降息空间不大但仍有一定宽松空间,如下调LPR和MLF利率,或通过降准释放流动性。如果继续采取货币宽松、保持极低利率,则可能对A股市场形成提振,并推动市场出现第二波上攻行情。在杨德龙看来,美联储降息可能成为市场转折点,助力A股“金九银十”行情到来。

复盘2000年来5轮美联储降息后A股、港股整体市场和各板块表现,东方财富证券陈果团队在研报中总结称,预防式降息期间A股、港股总量维度受自身基本面影响表现不一,但结构上共同指向受益于低利率估值扩张的成长板块和其他利率敏感型行业,且港股弹性更大。陈果团队进一步预计,具备景气支撑和业绩想象空间的AI算力/半导体、创新药,逐渐从“外卖战”抽身走向AI叙事的恒生科技/港股互联网,以及催化频频的固态电池、机器人或将继续受益,有色金属在降息初期预计也将有所表现。若我国货币政策跟进宽松,非银金融也可以高看一线。

债市方面,白雪认为,美联储降息将缓解中美利差压力,有望吸引外资增持人民币债券,特别是国债和政策性金融债。在全球低利率环境下,中国债券的配置价值将进一步凸显。

同时,伴随美联储降息,以及特朗普政府关税政策对美国经济冲击逐步显现,美元指数还将承受一定下行压力,这将为人民币带来升值动能。结合四季度外部波动对我国出口的影响会逐步显现,而逆周期调节政策适时加力将确保经济运行基本稳定,为人民币汇率提供重要的内在支撑。白雪预计,接下来人民币汇率仍将以稳为主,快速升值或大幅贬值的风险都不大。

时隔9个月美联储再降息,市场会怎样反应?你的钱包会被影响吗?快问快答为你解读——

Q1:为什么降息?

美国8月以来的经济数据显示,就业市场出现降温迹象,制造业PMI下行,消费恢复乏力;同时通胀虽未完全消退,但压力明显缓解。加上美国国债利息负担沉重,财政赤字高企,美联储有动力提前释放宽松信号。

Q2:25BP意味着什么?

小幅降息更像是“预防针”,防止经济硬着陆,同时避免市场过度解读为全面宽松。它释放的是“宽松开始了,但节奏可控”的信号。

Q3:美元会怎样?

息差逻辑决定美元指数承压。华安证券等券商研判,随着降息格局逐步明朗,美元回落是大概率事件。人民币有望温和升值,为中国货币政策腾挪出更大空间。

Q4:黄金是否受益?

黄金是最大赢家之一。华安证券认为,利率下降削弱了持有黄金的成本,再叠加避险和配置需求,金价中长期逻辑依旧强劲。机构建议“超配黄金”。

Q5:美股和A股的影响?

创元期货认为,美股短期受益于流动性改善,尤其是成长股。A股方面,风险偏好上升+外资流入预期增强,宽基指数和成长板块最直接受益。

Q6:债券市场怎么看?

短端美债收益率快速下行,长端因经济韧性和财政供给压力下行有限。对中债而言,外资增配预期增强。

Q7:大宗商品格局?

黄金继续强势,原油受OPEC增产与需求预期博弈,震荡偏弱;铜等工业金属可能因宽松预期而受益。

Q8:普通投资者怎么做?

可关注黄金ETF、QDII海外债基金、A股宽基指数基金及“固收+”产品。

Q9:后续美联储的降息节奏如何?

市场目前预计2025年底前累计降息约70bps,2026 年底前累计降息140bps 左右,相当于明年仍有2–3次降息。若特朗普对美联储形成更强干预,降息节奏甚至可能快于市场预期,利率区间被压低至中性水平之下。这意味着未来一年全球资本市场仍将在“宽松预期”中运行,但不确定性也会显著抬升。

Q10:未来的风险点在哪?

如果通胀意外反弹,或美联储后续放缓降息步伐,市场可能迅速反转。

结语:25BP降息不是猛踩油门,而是打开宽松周期的“序章”。这次更像是为未来风险预留缓冲,市场水位线正在下调。

美联储降息幅度在你意料之中吗?

对A股、黄金等市场有啥看法?

欢迎来评论区一起分享~

(综合来源:央视新闻、中国基金报、澎湃新闻、券商中国、南方+)

编辑 孔盼成 审读 张蕾 二审 张玉洁 三审 彭健

读特热榜

读特热榜

IN视频

IN视频

鹏友圈

鹏友圈

11月9日,我们将迎来第十五届全国运动会(以下简称“十五运”)。赛事临近,无论你是投身运动热潮、感受竞技魅力,还是想为拼搏健儿传递心意,都不妨来鹏友圈,留下对“十五运”的专属祝福!带上话题#我为十五运加油#,一同为运动健儿呐喊助威,为“十五运”热烈喝彩! 【本期话题】#我为十五运加油# 【活动礼品】读特积分、优质动态随机掉落深圳盒子 【活动时间】即日起至11月22日

第十五届全国运动会已进入冲刺倒计时,想解锁超省心的观赛方式?赶紧打开“十五运全景魔方”(https://huodong.dutenews.com/H5/nationalGame/pc),一键解锁观赛全攻略!无论是赛事速递、赛程全览,还是购票指南、规则科普,都能在这里轻松找到!快到鹏友圈带话题晒出你的使用截图,和鹏友们分享专属观赛攻略吧! 【本期话题】#十五运观赛神器# 【活动礼品】读特积分、优质动态随机掉落深圳盒子 【活动时间】即日起至11月22日

01:00

01:00#十五运读特小记者推荐官# 深圳,创新之城,活力之都,邀您共赴十五运之约 深圳,这座改革开放的先锋城市,以创新为魂,活力为韵,正张开双臂欢迎四方来客。在这里,高楼林立,平安金融中心直插云霄,深圳湾“春笋”展现滨海艺术魅力,市民中心如大鹏展翅,彰显行政心脏的活力。 深圳还是“千园之城”,1320座公园如绿色明珠镶嵌城市,大鹏半岛的碧海银沙与梧桐山的云海日出,让人流连忘返。漫步南头古城,千年文脉与现代文创交织;走进大芬油画村,艺术气息扑面而来。 十五运会期间,深圳更添独特魅力。在宝安欢乐剧场等智能场馆,AR导航、AI机器人服务等前沿科技,让您体验未来之城的精彩。赛事之余,您可参与“全民全运”系列活动,在虹桥公园自由式小轮车赛场感受激情,在深圳湾畔的马拉松赛道尽览山海美景。 十一月的深圳,阳光与激情同在。让我们相约深圳,在十五运的青春礼花中,共赴一场创新与活力的盛宴!

01:11

01:11#十五运读特小记者推荐官# 亲爱的全国各地朋友们: 如果让我用一个词形容我的城市,那一定是“奔跑”。深圳,就像我们班那个永远充满奇思妙想的同学,永远在创造,永远向前。 站在莲花山顶俯瞰,你会看见这座城市的心跳——高楼如雨后春笋般生长,深南大道上车流如织。但深圳的魅力不止于此。周末的深圳湾,白鹭在红树林上空划出弧线,远处香港的青山若隐若现。科技园的深夜,大厦里依然亮着点点灯光,那是无数梦想在发光。 这里是大疆无人机起飞的地方,是腾讯QQ诞生的摇篮。走在华侨城创意园,旧厂房变身艺术空间,咖啡香混着油墨味;盐田港的巨轮鸣着汽笛,把“中国制造”送往世界每个角落。 来自天南地北的人,带着各自的乡音和梦想,把这里变成了家的模样。 朋友们,欢迎你们来看看这座“奇迹之城”。来感受创新的脉搏,看看科技与自然如何共舞,体会什么是“时间就是金钱,效率就是生命”。这座城市,会用它年轻的心跳告诉你:梦想,永远值得奔跑。 深圳准备好了,期待与你相遇!

00:44

00:44#读特小记者问大记者# 每年的11月8日,当寻常的日子被赋予特殊的意义,我们迎来了记者节。 记者是时代的守望者。在各处,他们用笔和镜头传递真相,为无声者发声,守护社会公义。这份职业的背后,是彻夜的灯火、无畏的坚守。 在今天,我们向每一位精益求精的新闻人致敬。在信息纷杂的时代,他们的专业与坚守,是穿透迷雾的灯塔。 愿记录者被时代温柔以待,愿笔尖永葆真实,愿每一份真诚的追问,都能照亮我们前行的道路。

- 友情链接: 深圳新闻网

- 粤ICP备10228864号

- 粤公网安备 44030402000917号

- Copyright @1997-2023 深圳特区报社