美联储重大宣布!

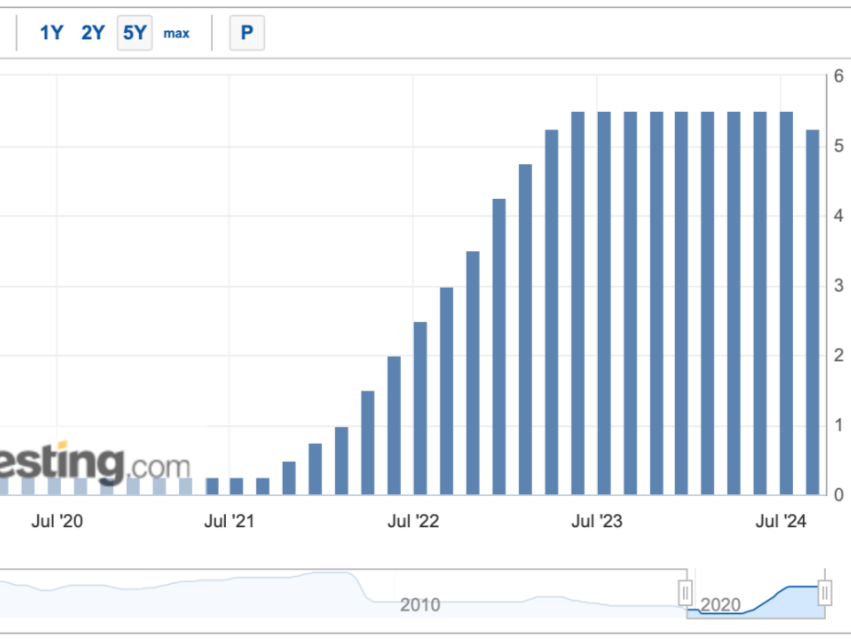

美国联邦储备委员会当地时间9月18日宣布,将联邦基金利率目标区间下调50个基点,降至4.75%至5.00%之间的水平。这也是4年来美联储首次降息,也标志着由货币政策紧缩周期向宽松周期的转向。

此外,根据美联储的预测,今年年底美国联邦基金利率将达到4.4%,即4.25%至4.5%的目标区间,到2025年将降至3.4%,到2026年预计将降至2.9%。

美联储定于9月17日至18日举行货币政策会议。美联储决策机构联邦公开市场委员会18日在会议结束后发表声明说,该委员会对通货膨胀率可持续地朝着2%目标前进有了“更大信心”,并认为实现充分就业和物价稳定两大目标的风险大致处于平衡状态。

在会后举行的新闻发布会上,美联储主席杰罗姆·鲍威尔称50个基点的降息是一个“强有力的行动”,同时表示联邦公开市场委员会并不认为降息行动慢了,而是认为这是及时的举措。

鲍威尔指出,个人消费支出价格指数已从7%左右的高点降至8月份的2.2%,这表明通胀已“显著缓解”。美联储当天发布的最新一期经济前景预期显示,美联储官员对今年年底个人消费支出价格指数的中位数预测值降至2.3%,低于6月的2.6%。

鲍威尔曾在8月下旬表示,降息时机已到,几乎“明示”美联储将在9月货币政策会议上宣布降息。

经济前景预期还显示,联邦公开市场委员会的19名成员预期美联储在今年底前还将进一步降息,其中9人预计将降息50个基点,7人预计将降息25个基点。

美国劳工部9月11日公布的数据显示,8月美国消费者价格指数(CPI)同比上涨2.5%,涨幅较7月收窄0.4个百分点。这是2021年2月以来最小涨幅,显示出通货膨胀继续放缓的迹象。与此同时,美国劳动力市场持续疲软。同样据劳工部数据,美国7月裁员人数增至176万,为2023年3月以来最高水平。

美联储自2022年3月至2023年7月连续11次加息,累计加息幅度达525个基点。过去一年间,美联储将联邦基金利率目标区间维持在5.25%至5.5%之间,为23年来最高水平。

美股惊现“过山车”行情

美联储降息的决议公布后,美股走高,美债价格反弹,黄金拉升,美元指数跳水;但随后均发生大逆转。

具体来看,美股三大指数涨幅迅速扩大,道指、标普500指数均在盘中创下历史新高,但随后三大指数很快回吐部分涨幅,三大指数全线转跌,道指跌0.25%,纳指跌0.31%,标普500指数跌0.29%。

美联储宣布后不到3分钟内,对利率敏感的两年期美债收益率跳水超10个基点,从3.64%上方降至3.54%下方;十年期美债收益率从3.69%上方降至3.64%下方。但随后,迅速由跌转涨,截至凌晨4点左右,两年期美债收益率涨1.11%,十年期美债收益率涨1.89%。

现货黄金迅速拉升,一度涨破2590美元/盎司,刷新最高纪录,随后亦大幅跳水,由涨转跌,截至凌晨4点左右,日内跌0.38%,报2559.76美元/盎司。

美元指数亦上演惊天大反转,宣布降息后一度大幅跳水,最低跌至100.22点,随后迅速拉升、转涨,涨0.13%。

历史数据显示,自2000年以来,美联储共出现3个降息周期,从行情上来看,在每个降息周期中,从首次降息开始,截至最后一次宣告降息日期,三次降息均伴随着美股主要指数的显著回调,而在最后一次降息至下一次加息的过程中,保持低利率的情况下,美股主要股指普遍大涨。

美国降息周期,我国经济影响几何?

中信证券指出,2007-2008年,美联储实施的是衰退式降息,金融危机爆发导致我国经济骤冷,随后我国启动“四万亿”计划成功提振经济,但出口改善需要等到降息支撑美国经济转暖才出现。这一轮衰退式降息中,大宗商品指数“先平中扬后抑”,相对来说黄金具有配置价值。

2019年,美联储启动预防式降息,我国外需下滑幅度总体可控,在国内稳增长政策加码以及四季度美国经济向好提振我国出口后,我国经济在年底时出现企稳迹象。

中信证券认为,这一轮衰退式降息过程中,大宗商品表现出现分化,黄金仍具有配置价值。本轮美国降息周期偏向于预防式降息,预计四季度我国出口增速温和回落。不过本轮不同之处在于中国内需不足问题更加突出,因此稳增长政策加码的必要性更高,年内货币和财政政策均有发力的可能。

(综合来源:新华社、央视新闻客户端、证券时报网、“中信证券研究”微信公众号)

编辑 孔盼成 审读 伊诺 二审 郑蔚珩 三审 詹婉容