7月20日,AI芯片独角兽寒武纪(688256.SH)登陆科创板。寒武纪发行价每股64.39元,上市首日开盘大涨288%至每股250元,市值一度达到1000亿元。截至收盘报收212.4元/股,涨幅229.86%。

从估值看,寒武纪几乎是A股最贵的公司。其市销率高达191.4倍,除去百奥泰(688177.SH)和神州细胞(688520.SH)之类产品没有上市的创新药公司,寒武纪市销率处于A股高处。按市盈率更是没法计算,寒武纪目前还处于巨额亏损状态。

处于巨亏的寒武纪能否撑起近千亿市值?

财务表现不乐观

寒武纪的成名源于华为。

2017年,华为首次在手机芯片中集成了寒武纪研发的NPU(神经网络处理器),这成了寒武纪的第一桶金。

不过,寒武纪目前的尴尬境地也是源于华为。

寒武纪去年营收为4.4亿元,主要由终端智能处理器、云端智能芯片及加速卡和智能计算集群系统三部分构成。这一年,寒武纪终端智能处理器业务出现断崖式下滑,其收入从2018年的1.17亿元大幅缩水至6877万元。这一切都源于华为的退出。2018 年以来,华为海思选择自研终端智能芯片,未与公司继续合作,并且华为海思未来还将在终端、云端、边缘端人工智能芯片产品领域与寒武纪直接竞争。换言之,华为扶持了华为海思,从客户变成了竞争对手。

数据来源:招股说明书,界面新闻研究部

寒武纪在招股书中提示,由于公司短期内难以开发华为这样业务体量的大客户,2020年公司终端智能处理器业务收入将继续下滑。

事实上,寒武纪今年上半年状况确实不乐观。招股书中提到,寒武纪预计实现营收为8200万元至8600万元,同比下滑16.32%到12.24%,预计亏损为2.1亿元到2.3亿元。

由于华为的撤退,寒武纪在营收结构上也出现了较大变化。2020年上半年终端智能处理器业务再次同比下滑,幅度至少达82.77%。这也意味着,终端智能处理器业务上半年营收仅为500万元至550万元。另外,寒武纪新增加的两项业务边缘智能芯片及加速卡和基础系统软件均处于起步阶段,目前均未大规模贡献利润。

数据来源:招股说明书,界面新闻研究部

芯二代的估值该怎么算?

目前有三家券商对寒武纪做出了预测,根据券商一致预测,寒武纪未来三年营收复合增长率在40%以上,到2022年,公司营收将达到12.9亿元,并且实现盈亏平衡。

国信证券十分乐观。在其题为《是“芯二代”,也是人民的希望》的报告中,提出了与众不同的观点。报告指出,寒武纪与A股其他芯片公司有本质不同,是“芯二代”。

这涉及到一些专业知识。一代芯片是指,基于现有冯诺依曼体系架构设计出的芯片。二代芯片则是由算法定义的芯片,如将人工神经网络映射为物理实体的所谓AI芯片。

国内第一代芯片公司的芯片产品主要是仿制跟随和部分集成创新,以 Pin-to-Pin替换为主。第一代芯片公司对客户生态系统没有全面掌握,芯片的外围硬件系统、软件系统、应用都是基于国外竞争对手的芯片而开发的。换言之,第一代国产芯片厂商没有话语权,只有成本优势。

以寒武纪为代表的第二代芯片公司则试图作出一些突破。第二代芯片必须从底层架构开始自主创新,向解决方案、生态系统方向自主化,这虽然加大了设计研发难度,但却在真正意义上做到了自主可控。

寒武纪智能计算集群系统是真正体现了“芯二代”的产品。

智能计算集群系统业务是基于云端智能芯片及加速卡产品,把整机服务器和公司自研的集群管理软件整合到一起,直接形成计算集群的方式,向最终客户提供一站式服务。智能计算集群系统最接近用户,是与“芯一代”的最大区别。

既然寒武纪不同于传统芯片,其估值的锚应该在哪里?

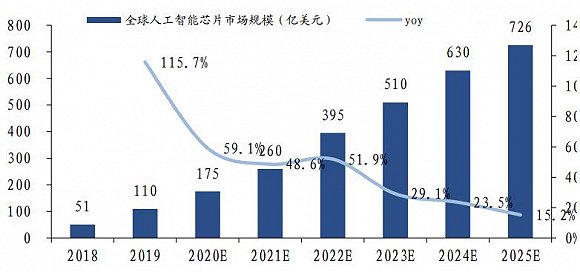

根据市场调研公司Tractica的研究报告,人工智能芯片市场规模将由2019年的110亿美元增长到 2025年的726亿美元,年均复合增长率将达到37%。

数据来源:Tractica,界面新闻研究部

这意味着,寒武纪面对的是一个正在快速成长的千亿元级别市场。寒武纪的关键在于能从这个市场中攫取多大份额。

目前寒武纪的主要竞争对手包括英伟达、华为、ARM、地平线等,寒武纪在绝对实力上并不占优。所以公司采取了与下游客户深度合作的方式拓展市场。

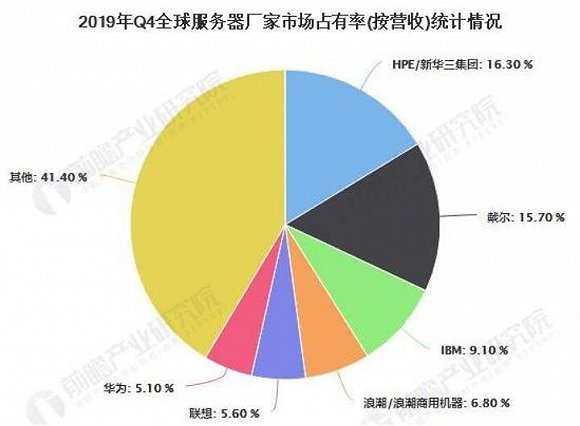

服务器是未来AI芯片的主战场。目前寒武纪已经和联想、中科曙光(603019.SH)达成合作协议,其他有可能达成协议的厂商为浪潮信息(000977.SZ)和新华三。考虑到新华三包含了惠普服务器业务,预计在最乐观情况下,寒武纪能够拿到20%的市场份额,也就是到2025年,公司营收将达到千亿级别。

数据来源:前瞻产业研究院,界面新闻研究部

如果按照这一最乐观的假设,公司目前的850亿的市值“似乎”有其合理性。

但如果采用更加中性的假设,寒武纪仅能拿到的市场份额10%左右,那公司的营收将比乐观假设时缩水一半,目前的估值明显显得偏高。

编辑 张克