中国最大的在线旅游平台携程集团将迎来赴港“二次上市”,也将成为全球首家同时在美国和香港上市的在线旅游企业。

4月6日,香港联交所官网消息显示,携程集团(NASDAQ:TCOM)通过上市聆讯。

港交所发布的文件中并未披露携程此次拟发行的规模及发行价格,不过此前有外媒报道称,携程此次拟募集超10亿美元。按照携程在美国纳斯达克上市的存托股票(ADS)的价格,截至2021年4月5日美股收市,携程报39.69美元/股,折合约308.67港元/股。

根据港交所披露的招股文件,携程此次回港二次上市拟募集的资金将主要用于3个用途,分别是:用于拓展携程的一站式旅行服务及改善用户体验提供资金;用于对技术进行投资以巩固携程在产品及服务领域的领先市场地位并提高经营效率;用于一般公司用途。

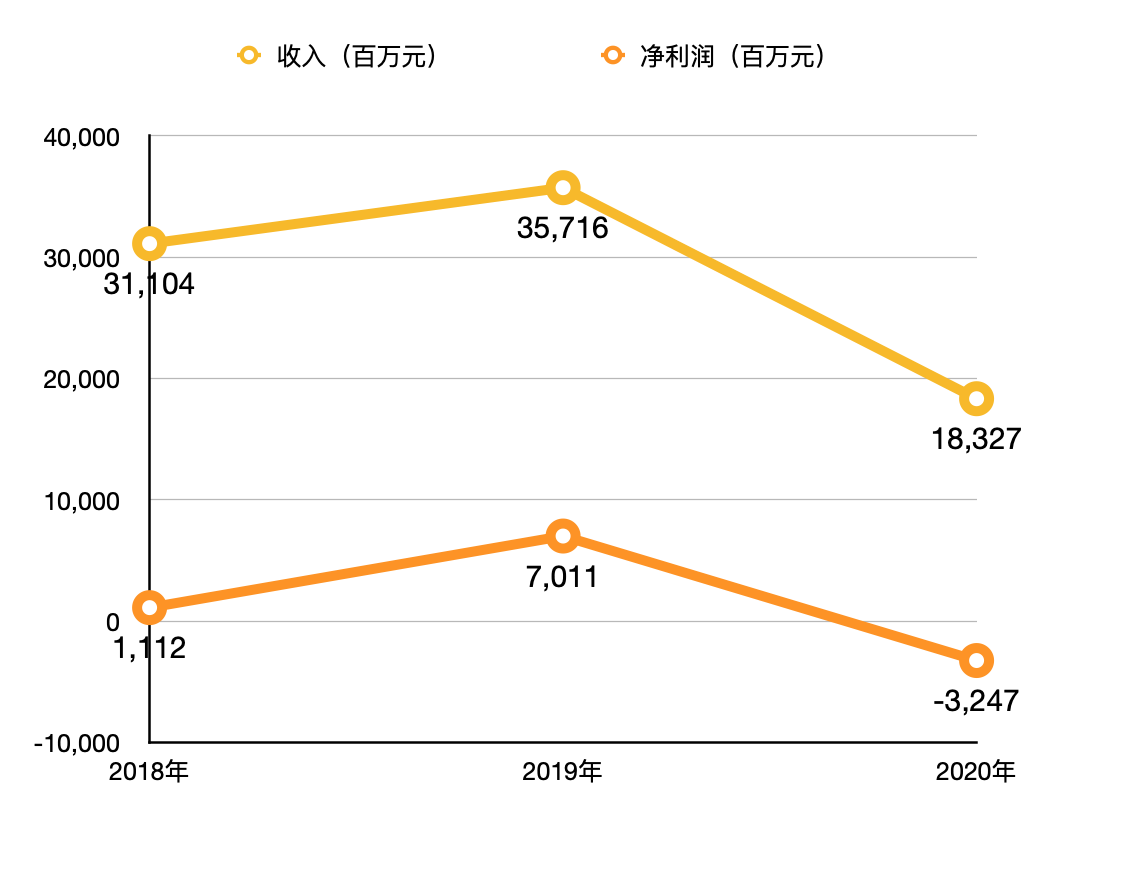

从携程披露的财报数据来看,前5年中,2016年至2019年的四年里,携程的收入都稳步增长。而受新冠疫情的影响,携程在2020年可谓“损失惨重”。

以近3年的数据来看,携程2020年全年的营业收入为183.27亿元人民币,和2019年同期相比减少49%,和2018年同期相比减少41%;2020年净亏损32.47亿元人民币,而2019年同期净利润70.11亿元人民币,2018年同期净利润11.12亿元人民币。

数据来源:携程招股书

不过,值得注意的是,携程从不吝啬对技术的投入。招股书显示,2018年至2020年,携程在产品研发费用上的总支出累计280亿元人民币。截至2020年12月31日,携程的移动应用程序已经实现近75%的自动化支持。

此外,招股书显示,即便携程2020年的收入和净利润均大幅下滑,但毛利率仍保持在78%的高位。与此同时,近一周以来,受国内业务加速回暖以及全球疫苗接种等利好影响,携程的股价也在波动中走高,随着赴港二次上市的持续推进,携程的股价有望迎来重估。

2003年,携程在美国纳斯达克市场上市。万得资讯数据显示,截至2021年4月5日美股收市,携程总市值约238亿美元。

可见的是,继阿里巴巴于2019年11月在香港二次上市后,也引起其他美国中概股纷纷跟进。早在2020年1月2日,就曾有消息称,香港联交所正在与包括携程在内的中国科技企业讨论二次上市事宜。2020年,已有包括网易、京东、百胜中国、华住等多个美国中概股回港二次上市。

有外媒援引金融数据公司Refinitiv的数据显示,自2019年11月以来,已有13家美国中概股公司通过在香港二次上市,共计募集了360亿美元。

从其他中概股回港上市的进程来看,通过上市聆讯后约两周左右的时间就能在港交所“敲锣”。

截至发稿,美国当地时间4月6日美股开盘,携程美股报40.445美元/股,涨1.9%。

(原标题为《携程香港上市招股书:三年研发投入280亿元,毛利率78%》)

编辑 吴徐美 审读 刘春生 审核 范锦桦 李怡天